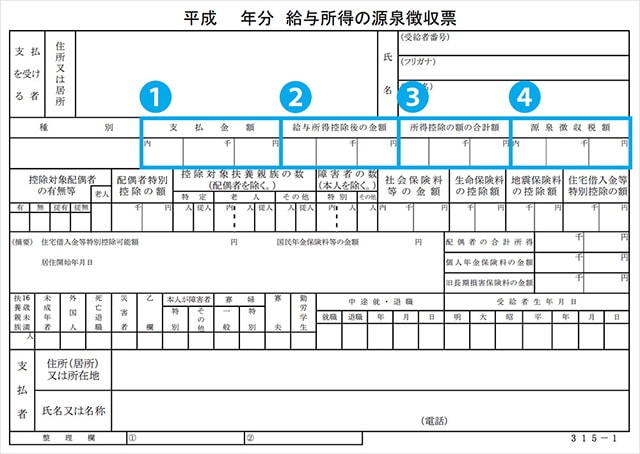

源泉徴収簡単解説

ココだけは抑えておこう!4箇所解説

①支払金額

支払金額 = 総支給額 - 非課税手当

支払金額とは『年収』の事です。

基本給だけでなく、残業代や賞与(ボーナス)、などの各種手当やインセンティブを含め、会社から支払われたお金の全ての合計金額が記載されています。

注意して欲しいのは、通勤にかかる『交通費』や出張時に支給される『旅費交通費』など非課税扱いとなる手当については、支払金額に含まれません。

私の場合は何度やっても、ここの数字が若干ずれていましたが、原因は『通勤交通費』にありました。

総支給額からこの『通勤交通費』を差し引いた結果、丁度①の支払金額になりました。

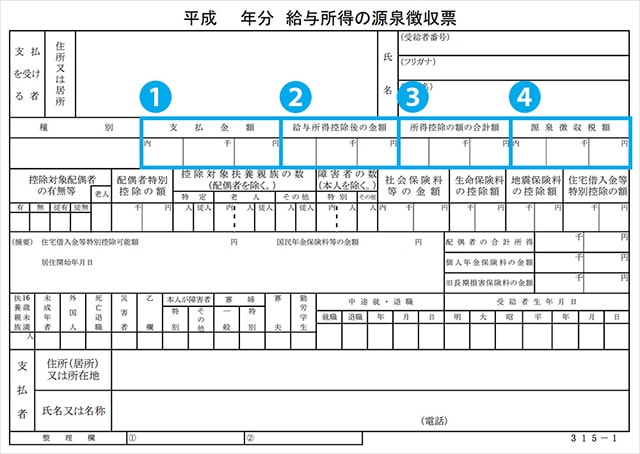

② 給与所得控除後の金額

給与所得控除後の金額 = 支払金額 - 給与所得控除額

給与所得控除後の金額とは①支払金額から「給与所得控除額」を引いた金額です。

給与所得控除とは、自営業でいう必要経費にあたるものです。

通常会社員に経費はありませんが、会社員でも仕事上必要なもの(例えばスーツやネクタイなど)を自費で購入しているという考え方のもと、年収から一定額差し引かれるものです。

それが、『給与所得控除額』になります。

『支払金額』に応じ、最低55万円。最高195万円の範囲内で適用されます。

| 給与所得金額 | 給与所得控除額 | |

| 162.5万以下 | 55万(下限) | |

| 162.5万超・180万以下 | 支払金額×40%-10万 | |

| 180万超・360万以下 | 支払金額×30%+8万 | |

| 360万超・660万以下 | 支払金額×20%+44万 | |

| 660万超・850万以下 | 支払金額×10%+110万 | |

| 850万超 | 195万(上限) |

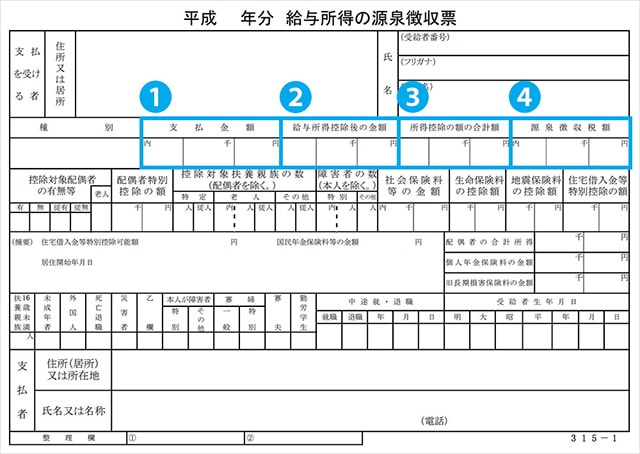

③所得控除の額の合計額

所得控除の額の合計額 = 各種所得控除の合計額

3つ目は「所得控除の額の合計額」です。所得税の計算では、②給与所得控除後の金額から、更に個人的事情に応じたさまざまな所得控除が差し引かれます。

例えば、「社会保険料控除」「生命保険料控除」「基礎控除」「扶養控除」など。それら所得控除の合計金額が③に記載されています。

控除額一例

- 配偶者控除:380,000円

- 保険控除(4万(一般)+4万(介護)+4万(個人年金)=12万の控除)

- 基礎控除:480,000円

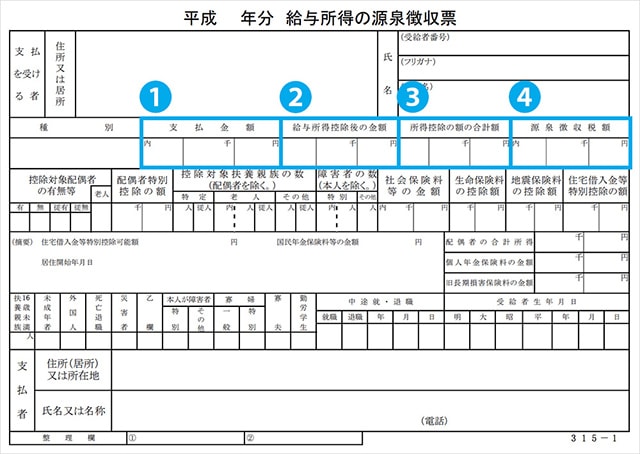

④源泉徴収税額

4つ目が「源泉徴収税額」。その年に納めた所得税の金額です。「(4)源泉徴収税額 = ((2)給与所得控除後の金額 − (3)所得控除の額の合計額) × 所得税率」で算出されます。所得税率は課税される所得額によって異なりますが、源泉徴収票には記載がありません。

所得控除や所得税率について、詳しく確認したい場合は国税庁から出されている情報などを参照すると良いでしょう。

コメント